万变不离其宗,竞争终将回归本质。支持一家交易所可持续发展的根本依然是其所能提供的流动性。

作为目前业内为数不多能持续盈利的业态,交易所之间的战争从未有缓息,反而异常激烈。交易所想在大大小小,知名或不知名的上千家交易所中脱颖而出,不仅需要差异化的资产策略、上币策略、营销策略,有时候甚至还需要老板们「赤膊上阵」互相厮杀一番。但是,万变不离其宗,竞争终将回归本质,支持一家交易所可持续发展的根本依然是其所能提供的流动性。

各家交易所流动性如何,哪些交易所投资资产流动性最好,交易所近期交易额有无异常表现? 为此,PAData 选择了全球6 家知名交易所, Huobi Global、OKEX、Binance、Bitfinex 、Bittrex和Poloniex,通过分析其资产结构、上币数量、日交易量、盘口点差、交易深度和交易量差异等维度的数据表现,观察交易所的流动性现状。

火币上架的币种最丰富、币安开通的交易对最多

交易所中可交易的数字货币数量、开通交易对的数量、币种间流动性(平均每种数字货币对应的交易对数量)、资产类别构成是衡量交易所流动性的宏观指标。一般认为,可交易的数字货币种类越多、交易对数量越多、币种间流动性越高、资产类别覆盖越广泛,交易所的宏观流动性越好。

根据CoinGekco 的数据,截至12 月17 日,6 家交易所中数字资产数量最多的交易所是Huobi Global,一共上架了228 种数字货币,其次是Bittrex,一共上架了226 种数字货币,数量最少的是Poloniex,只有51 种。

Binance 是开通交易对数量最多的交易所,一共开通了582 对交易对,其中175 对是与BTC 相关的交易对,占比达到30.07%。其次是Huobi Global,一共开通了556 对交易对,其中223 对是与BTC 相关的交易对,占比达到40.11%。开通交易对数量最少的是Poloniex,只有98 对交易对,其中51 对是与BTC 相关的交易对,占比约为52.04%。

从上架的币种数量和开通的交易对数量上来看,Huobi Global、Binance 和OKEX 这三大中国知名度较高的交易所数据表现普遍优于主要服务国外用户的Bitfinex、Bittrex 和Poloniex。

Huobi Global、Binance 和OKEX 的宏观流动性也初步表现出币种差异,BTC 在Huobi Global 的宏观流动性更好,Binance 和OKEX 上非BTC 资产的宏观流动性更好。

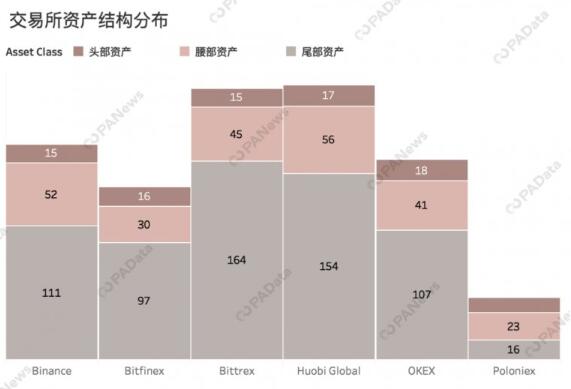

根据「二八法则」,PAData 将资产按照市值排名分为头部资产、腰部资产和尾部资产。其中,市值排名前20 位的数字货币为头部资产,市值排名第21-100 位的数字货币为腰部资产,市值排名100 位以后的数字货币为尾部资产。

从各类资产的覆盖范围来看,OKEX是覆盖头部资产最多的交易所,一共上架了18种头部资产,占头部资产的90%。其次是Huobi Global ,覆盖了17种头部资产,占头部资产的85%。

同时,Huobi 还是覆盖腰部资产最广的交易所,一共上架了56 种腰部资产,占腰部资产的70%,其次是Binance,覆盖了52 种腰部资产,占腰部资产的65%。Bittrex 是覆盖尾部资产最多的交易所,一共上架了164 种尾部资产,其次是Huobi Global,上架了154 种尾部资产。从各类资产的覆盖范围来看,Huobi Global 的综合覆盖面最广。

中国三大所交易量大不同交易所交易深度差异大

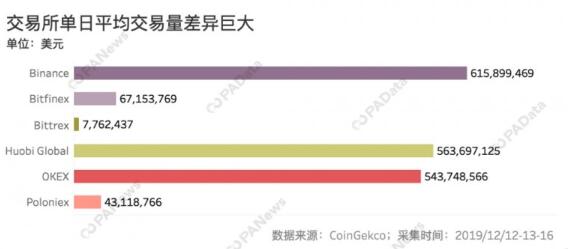

PAData 跟踪观察了12 月12 日、12 月13 日和12 月16 日CoinGekco 上的交易数据,以期从日平均值中更准确地观察交易所的实际流动性。但必须要声明的是,这依然只能从一个短期的静态截面上观察交易所的流动性情况。

根据统计,6 家交易所的平均日交易量相差巨大。中国三大所,Binance、Huobi Global 和OKEX 的平均日交易总量远远大于Bitfinex、Bittrex 和Poloniex。其中,平均日交易量最大的Binance 达到了约6.16 亿美元,是Bitfinex 的9 倍多。其次,Huobi Global 和OKEX 的平均日交易量也很高,分别达到了约5.64 亿美元和5.44 亿美元。平均日交易量最少的Bittrex 仅有776.24 万美元。

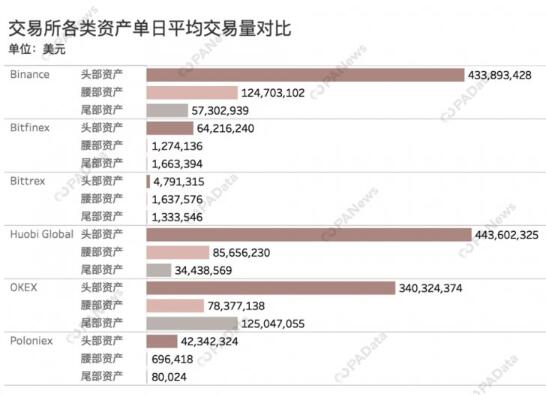

从各交易所各类资产的日均交易量对比来看,所有交易所都是头部资产的交易量最高,「二八效应」十分明显,且中国三大所在不同资产类别上的交易表现有明显差异。

其中值得关注的是,虽然Huobi Global 的日均交易总额没有Binance 高,但Huobi Global 的头部资产日均交易额要比Binance 高出1000 万美元左右,达到了约4.44 亿美元,占Huobi Global 日均总交易额的78.72%,说明Huobi Global 以头部资产见长。

头部资产的流动性好坏是交易所流动性好坏的直接表征,这是由于一方面,随着行业的逐步发展和监管的逐步明晰,小币种的生存空间已经变得十分狭小,以比特币为代表的头部资产正在主导市场,二八效应加剧,所以头部资产的流动性好坏基本直接体现了交易所流动性的好坏。另一方面,由于头部资产市值高,盘子大,交易量造价的成本就相对更高,因此头部资产的交易量更真实,也即头部资产能更真实的反应交易所流动性。

Binance 的腰部资产是所有交易所中平均单日交易量最高的,达到了约1.25 亿美元,占Binance 日均总交易额的20.29%。

此外,不同于其他交易所尾部资产交易量占比最少, OKEX 的尾部资产交易量高出了腰部资产,且在各家尾部资产中日均交易额最高,达到了约1.25 亿美元,占OKEX 日均总交易额的22.98%。

为了更进一步观察各交易所各资产类别的表现,PAData 分别在每组资产类别中抽样了两种资产[1],并选取该资产的主流交易对(与USDT/USD/BTC 的交易对)作为代表资产进行分析。

根据统计,头部资产中BTC 的交易对贡献了最大的交易份额,其中,在Binance 上,BTC/USDT 交易对的日均交易额约为2.34 亿美元,而在头部资产总交易额更高的Huobi Global 上,BTC/USDT 交易对的日均交易额约为1.69 亿美元。这意味着,Binance 上BTC 占据了头部资产半数江山,但Huobi Global 的头部资产分布更加均匀,除BTC 外的其他头部资产也有着较大的交易量。

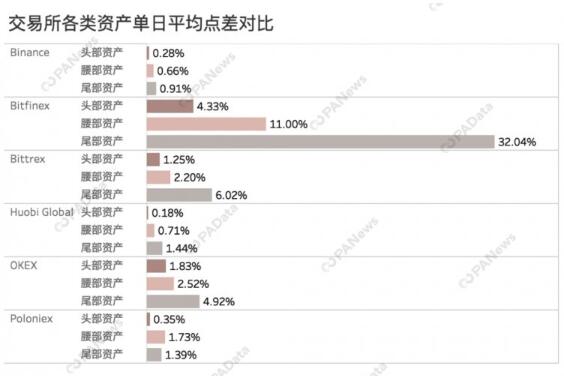

点差(Spread)是衡量流动性的另一个重要指标,点差越小意味着撮合可能越高,交易成本越低,流动性越好。更重要的是,相比交易量,点差很难造假,因此,这是一个衡量流动性的可靠指标。根据统计,在头部资产中,日均点差最小的交易所是Huobi Global,只有0.18%,其次是Binance 和Poloniex,分别为0.28% 和0.35%。这三家是头部资产流动性较好的交易所。

在腰部资产和尾部资产这两个类别中,日均点差最小的交易所都是Binance,分别为0.66% 和0.91%,尤其是其尾部资产,虽然日均交易额比OKEX 更少,但点差远远小于其他交易所。

进一步观察各交易所各资产组中代表资产的点差表现可以发现,所有交易所中BTC 交易对的日均点差都很小,其中OKEX 和Bittrex 都为0%,Huobi Global 和Binance 都为0.01 %,点差最高的Bitfinex 也只有0.14%,可以说BTC 在本次观察范围内的6 个交易所中都拥有良好的流动性。

除了头部资产拥有明显更好的流动性以外,抽样的腰部资产和尾部资产在点差流动性方面的差异并不是十分明显。比如在Bittrex 上,腰部资产BTT/USDT 的日均点差为3.44%,而尾部资产PART/BTC 的日均点差反而只有2.20%。就腰部资产和尾部资产而言,资产类别并不是判断流动性的有效指标。

交易深度是衡量流动的另一个重要指标,指订单薄中均衡价格上下N% 的范围内可交易的量,在同一范围内,深度越深代表可承受的交易量越大,流动性越好。根据CoinGekco 统计的±2% 深度来看,就头部资产而言,Bitfinex 的交易深度最好,这是因为CoinGekco 将Bitfinex 的USDT/USD 交易对计入了头部资产组,而由于稳定币的特性,导致订单集中于±2% 的深度。另外,由于Bitfinex 的头部资产都开通了与各类法币的交易对,这也是其订单较为集中的原因之一,法币的汇率波动较加密货币而言要小很多。

就交易环境更接近的Binance、Huobi Global 和OKEX 而言,Huobi Global 头部资产的交易深度更好,±2% 的深度上,每个交易对的日均总额分别为21.68 万美元和21.38 万美元。

Binance 和OKEX 的交易深度则比较接近。同时,Huobi Global 还是腰部资产交易深度最好的交易所,其次是Binance 和Bitfinex。就尾部资产而言,在±2% 这个水平上交易深度最好的是Binance,分别达到每个交易对的日均总额1.08 万美元和2.11 万美元,远远高于其他交易所。

从各资产组的代表资产来看,Bitfinex 上BTC/USD 交易对的交易深度最好,±2% 的日均深度分别达到了460 万美元和870 万美元,其次是Binance 上的BTC/USDT, ±2% 的日均深度分别达到了285 万美元和264 万美元。这两个值都高于各自交易所的头部资产日均深度均值,这意味着,头部资产内部的深度差异是很大的。

总体而言,中国三大所在日均交易量、日均点差和日均交易深度上都表现出了更好的流动性,其中,在头部资产这个组别上,Huobi Global 整体表现更优, Binance 的BTC/USDT 交易对流动性较好,Bitfinex 依托法币交易,其BTC 的流动性也较好。在腰部资产这个组别上,中国三大所的流动性表现较为接近,在尾部资产这个组别上,Binance 的整体流动性更好。

部分资产交易额异常是优势资产还是刷量?

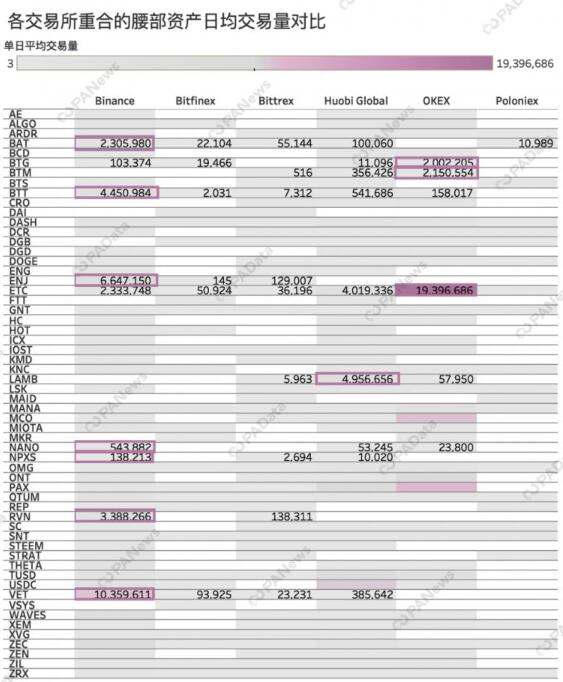

为了深度剖析交易所各类资产的表现情况,PAData 统计了各交易所重合的头部资产和腰部资产的日均交易量[2],发现部分交易所的个别资产确实存在异常,即个别资产在某个交易所的日均交易额是其他所有交易所10 倍,甚至更多。

根据统计,在重合的头部资产中,LINK 在Binance 上的日均交易额要远远高于其他所有交易所。LINK 在Binance 上的日均交易额达到了1506.57 万美元,是同期Huobi Global 的10.05 倍,OKEX 的14.47 倍,存在异常。

在重合的腰部资产中,交易额异常值更多。比如BAT 在Binance 上的日均交易额约为230.60 万美元,是同期Huobi Global 日均交易额的23.05 倍,是同期Bittrex 的41.82 倍, 存在异常VET 在Binance 上的交易额约为1035.96 万美元,是同期Huobi Global 日均交易额的26.86 倍,是同期Bitfinex 的110.30 倍,存在异常。BTG 在OKEX 上的日均交易额达到了200.22 万美元,是同期Binance 日均交易额的19.37 倍,存在异常。

另外,OKEX 的BTM、ETC,Huobi Global 的LAMB,Binance 的BTT、ENJ、NANO、NPXS、RVN 也都存在此类交易额异常现象。

在分析交易所非重合的头部资产和腰部资产时,还存在另一种疑似异常现象。一位数字资产量化从业者PAData 表示,「如果某种尾部资产在某个交易所的日均交易额占该资产市值的30% 以上,该资产的交易量有问题的可能就很高。」

在PAData 的统计中,只有Binance 上的MATIC 和TOMO 日均交易额占市值比重的30% 以上,其中MATIC 的日均交易额约为3413.34 万美元,占总市值的104.46%。日均交易量高于市值可能是由于Binance 上的MATIC 在统计时间范围内频繁换手造成的。TOMO 在Binance 上的日均交易量约为1198.04 万美元,占总市值的比重约为34.59%。

尾部资产重叠率较低,而且单个交易对的单日交易额也比较低,对单日市场流动性的影响较小。另外,尾部资产市值较小,刷量的成本要远远小于头部资产,刷量可操作性强,这些尾部资产往往被小交易所拿来伪造交易量刷榜。所以尾部资产交易量的可信度较低,在此不做单独统计。

PAData 认为,造成头部资产和腰部资产交易额异常现象的原因可能有两个,一是交易额异常高的交易所就单个资产的交易量进行刷量造假,或者项目方在某个交易所进行刷量,但从项目方的角度,由于交易刷量需要支付大笔的手续费,并无动力在个别交易所大量刷量,因此,交易所刷量的概率更高。二是该资产是交易所的优势资产,且这种优势是排他性的。具体属于何种情况的异常还需要更多长期的跟踪分析。

数据说明:

[1] 抽样方法:选择每组资产类别中市值排名第1 位和第50% 位次的资产。如果该交易所没有上架抽样资产,则选取相近市值排名的资产替代。

[2] 日均交易量:指统计时间内某种资产在某个交易所上所有交易对的总交易量的日平均值。